强生最想收购的公司,如何用四十年做到千亿巨头?

开局80万美元,用40年的时间建立起一家营收百亿美元,市值超500亿美元的医疗器械企业,如何做到?

这看似不可能,但这就是波士顿科学的故事。两周前,波士顿科学联合创始人Pete Nicholas逝世。多家媒体报道医疗界失去一位巨人。

在产品技术的快速更替,细分领域的天花板有限的医疗器械行业,通过收购壮大是波士顿科学从80万美元到千亿元市值的秘诀。

Pete Nicholas曾说过,医疗器械这个行业并不大,所以创始人普遍都亲力亲为,而且非常投入,非常了解竞争对手。只有这样才能最先看到收购对方的机会。

但收购是把双刃剑,也能指向自身。

在联合创始人逝世的当口,波士顿科学也被传出有可能被强生收购。2022年是强生有意积极收购的一年,强生CEO Joaquin Duato曾在Q1季度中表示医疗器械业务将采取激进的收购策略,关注在高增长市场中占领领先地位的产品,同时强生也在计划2023年剥离消费者健康业务来收购一家医疗器械公司。

而有分析师认为如果强生要收购一家大型医疗技术公司,波士顿科学被看作是一个不错的选择。虽然此后,波士顿科学发言人表示不会对谣言发表评论,强生也表示不会对此发表评论。但这一消息仍然在业内引起高度关注。

和强生、雅培这样的百年企业相比,波士顿科学是年轻的巨头,成立时间只有四十多年。此前,强生和波士顿科学就曾在收购Guidant上交手,并且纠缠多年。而今,波士顿科学又遭遇强生。在强敌环伺的市场中,为什么总是波士顿科学躺枪?波士顿科学究竟有什么魅力让分析师们认为它是巨头并购最佳选择?动脉网(微信号:vcbeat)进行了分析。

波士顿科学2021财年营收

波士顿科学是全球心血管介入领域巨头之一,市场占比仅次于美敦力和雅培。波士顿科学起家的产品是介入球囊,而今业务覆盖内窥镜、电生理、心脏节律、神经调节、泌尿、肿瘤介入等多个领域。

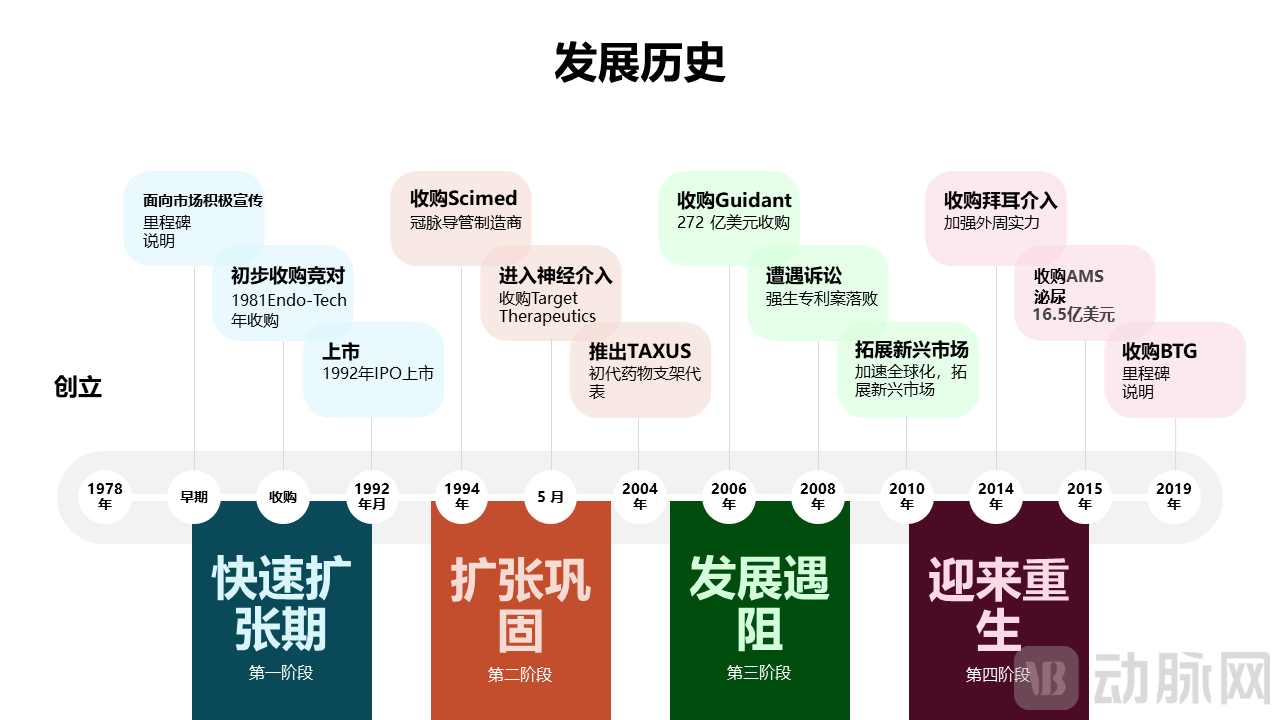

波士顿科学成立于1978年,两位创始人John Abele和Pete Nicholas通过收购一家微创介入公司Medi-Tech创立了波士顿科学。Pete毕业于杜克大学经济学,John是介入放射学会和美国医学与生物医学工程研究所的研究员。

在创立波士顿科学以前,Pete Nicholas在礼来工作了十年,他的妻子是礼来创始人的曾孙女。

John Abele和Pete Nicholas两位创始人在一次圣诞派对上相遇,而后一起创业,波士顿科学创立时员工不到50人,只有80万美金的资金。而今,波士顿科学公司现在估值570亿美元,拥有超过27000名员工。

两人能够创立一家增长超过数十倍的公司,首先在于两位创始人知识和能力的互补,技术和背景能够完美结合。商科+技术的背景让波士顿科学更早看到收购壮大的机会。

在早期,“金融市场并没有意识到医疗器械行业具有很大的价值,”Abele说,“所以融资有点棘手,很多公司都是发明家创立和领导的,它们并不擅长运营市场。

通过Abele和Nicholas的努力,Boston Scientific是最早积极推向市场的设备公司之一,这在当时敢为人先。

“行业理念是,'告诉我们你想要什么,我们将为你建造它,'”Abele说,设备行业依靠医生提供所有标准。波士顿科学公司的想法略有不同。“我们认为有机会更多地参与其中。

1981年,波士顿科学收购了其在胃肠道和肺部内窥镜配件方面最大的竞争对手Endo-Tech。1988年,波士顿科学公司收购了Van-Tech,该公司通过其尾纤输尿管支架等产品推动了泌尿科业务。

波士顿科学公司于1992年5月19日通过IPO上市。到1997年,波士顿科学公司又收购了九家公司,那时候波士顿科学年底收入达到18亿美元,波士顿科学已经开始成为全球冠脉介入领域的领导者。

2003年随着全球冠脉介入治疗领域进入药物支架时代,波士顿科学迎来发展的高潮。2004 年,波士顿科学公司向美国市场推出 TAXUS®Express2 紫杉醇洗脱冠状动脉支架系统,凭借这一产品,波士顿科学曾成功打败一次强生。

彼时的心血管支架市场是国内竞争最激烈的市场,强生、美敦力、雅培都相继推出产品争夺这一市场。在药物支架时代,波士顿科学曾是第一代的霸主。第一代DES 以强生的Cypher 支架和波士顿科学的Taxus 支架为代表。强生的Cypher早一年上市并成为爆款。2004年,波士顿科学推出Taxus支架,很快完成对强生的赶超,成为行业龙头。

但很快,在快速变化的药物支架市场,波士顿科学的市场地位受到冲击,2008年美敦力和雅培先后推出的Endeavor支架和Xience V支架,抢占了波士顿科学的份额。

从数据上看,2010年,波士顿科学公司报告2010年的收入为15亿美元,在DES市场占有33.4%的市场份额。波士顿科学公司报告称销售额下降了11%。从市场格局上看,波士顿科学也不再是市场唯一霸主,雅培和美敦力的后续实现反超。

此后,在心血管这个主要的市场,波士顿科学一直屈居于美敦力和雅培之下。在后续的产业热点结构性心脏病领域的TAVR产品中,波士顿科学同样没能追赶上时代潮流,爱德华生命科学、美敦力成为TAVR市场的主导者。

2010年前后,波士顿科学不仅业务输给竞争对手,也面临数千起诉讼。许多问题都源自该公司2006年斥资273亿美元收购竞争对手Guidant Corp.的交易,当时该交易遭到华尔街的广泛嘲笑。

在收购Guidant的案子中,强生是波士顿科学的主要竞争者,波士顿科学公司最终以比强生高出 30 亿美元,提出 272 亿美元的价格,打乱了强生公司对 Guidant 公司的收购计划,雅培为波士顿科学的收购提供了部分资金。

波士顿科学收购是冲着Guidant市占率较高的心脏起搏器。这笔巨额收购给波士顿科学带来极大的负担,而不是如预期中带来大量的收入。这其中包括Guidant的产品问题造成的赔款、以及Guidant对FDA隐瞒电容器问题所造成的2.96亿美金罚款。直到2015年,该收购案的余波都未平息,波士顿科学为此向强生支付了6亿美金。 而此次收购也成为波士顿科学发展的转折点。

虽然赢了强生,但是收购Guidant并没有带来业绩的持续增长,而是导致更多公司业绩持续低迷。

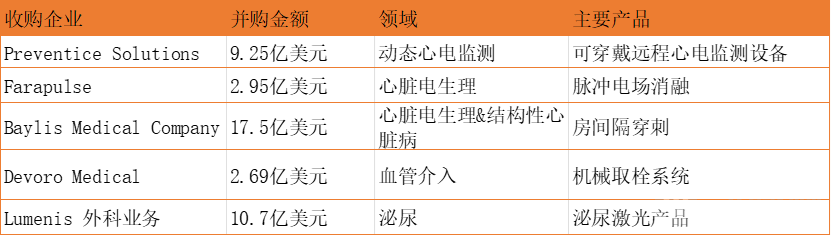

在过去几年,波士顿科学表现强劲,2021年的净销售额为118亿美元,2021年共开展了145个临床试验,引进了90个创新产品,并购了五家公司(Preventice Solutions、Farapulse、Baylis Medical Company、Devoro Medical、Lumenis LTD手术业务)补充现有的产品。

从重磅产品上看,波士顿科学TheraSphere™ Y-90玻璃微球产品获得FDA批准用于治疗肝癌,并开始在中国展开临床试验业务,此外,这一产品还在向胶质母细胞瘤和结直肠肿瘤拓展适应症。

波士顿科学如何做到起死回生,并且做到百亿营收的。在现任CEO Mike Mahoney的领导下,波士顿科学可以说是经历了重生。

Mahoney通过企业收购和推出新产品来振兴公司。

2014年,收购了拜耳介入业务,帮助公司加强外周介入业务,加速外周旋切和血栓切除领域业务的增长;收购 AMS 的泌尿产品组合,扩充公司泌尿业务,巩固在该领域的全球领先地位;收购瓣膜公司 NeoVasc,收购心脏瓣膜制造商 Symetis 及电生理射频消融球囊 Apama;收购 Cosman Medical,提供一系列脊髓刺激系统以治疗慢性疼痛患者;2018 年相继收购了 BTG 肿瘤介入业务、nxthera 前列腺治疗业务、EMcision 内镜下射频消融业务、milipede 经导管二尖瓣臵换业务、Cryterion 电生理冷冻球囊业务、Veiniti 外周介入器械中静脉治疗产品、介入医学 BTG等。仅在2018年,波士顿科学就收购了10家公司。

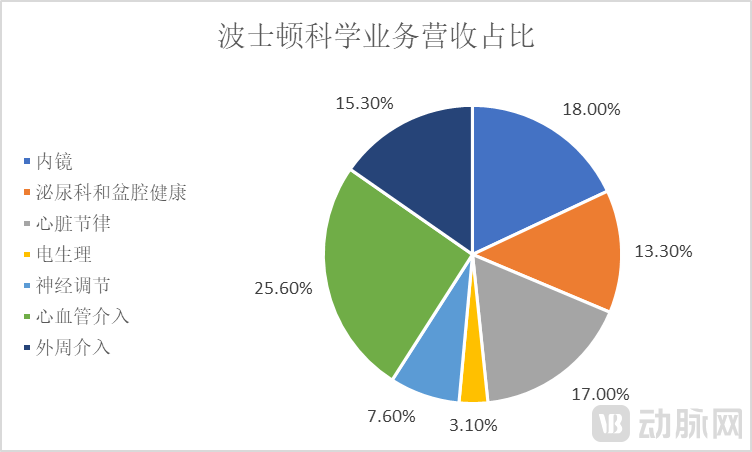

从策略上看,波士顿科学收购的方向偏重于外周介入、心脏电生理和心脏瓣膜领域。通过收购补充产品线,波士顿科学建立起外科MedSurg、心脏节律和神经调节(Rhythm and Neuro)、心血管三大业务线。

其中心血管介入业务依然占到波士顿科学25%的营收,冠脉介入领域有药物洗脱支架物洗脱支架SYNERGY系列、Promus系列。在PCI引导领域有显影导管、压力导管和血管内超声产品,在结构性心脏病领域左心耳封堵器、主动脉瓣膜Acurate neo。

外周介入市场增长迅速,贡献了15%的营收。在外周介入市场,波士顿科学的主要产品是Eluvia药物洗脱支架和Ranger药物球囊,此外还有机械血栓切除AngioJet和Varithena。

心脏节律业务营收占比达到17%,波士顿科学拥有植入式心律转复除颤器(ICD),起搏器和植入式心脏同步治疗起搏器(CRT-D)、患者远程监测管理系统和植入式心脏监护仪。

在外科业务中,内镜和泌尿两大业务占比达到30%,波士顿科学的主要产品包括水凝胶、一次性输尿管镜、输尿管支架等。

电生理市场不算波士顿科学的优势领域,只占到营收的3%,电生理赛道强生是全球霸主。在电生理市场,波士顿科学拥有三维电生理标测和导航解决方案、冷冻消融系统、脉冲电场消融系统。波士顿科学的杀手锏是下一代的脉冲电场消融(PFA)技术。2021年第三季度,波士顿科学收购了Farapulse公司,这家公司的脉冲电场消融系统,提供了射频消融和冷冻消融以外的解决方案,目前已经获得CE认证。

在神经调节市场中,波士顿科学主要专注于脊髓神经刺激(SCS)和脑深部刺激领域两大领域有产品布局,主要用于治疗运动障碍和管理疼痛。其中拳头产品Spectra WaveWriter脊髓刺激器(SCS)系统一台设备中有多种脊髓刺激疗法,可提供个性化、持久的疼痛缓解。在神经调节市场,波士顿科学的主要竞争对手是美敦力和雅培。

多元化策略带来的效益是明显的,成功帮助波士顿科学重振。2012年,药物洗脱支架和心律管理占到了波士顿科学收入的一半,而今占比20%不到。

从业务领域上看,波士顿科学和强生的医疗设备业务具有极强的互补性。同时,波士顿科学在多个细分领域也建立起领导地位,这是为什么它被分析师认为是强生收购好标的的原因。

未来,波士顿科学的增长态势如何?摩根士丹利(Morgan Stanley)的医疗技术分析师塞西莉亚·弗隆(Cecilia Furlong)对该公司实现短期和长期增长目标的能力充满信心。她强调了其创新,增加的收购,向中国和新兴市场的全球扩张以及产品多元化。

而在市场策略上,波士顿科学看好新兴市场的增长,新兴市场包括中国、巴西、智利、印度、泰国、韩国等国家,在2021年销售占比中,新兴市场占比约12%。

强生收购波士顿科学消息能够引起关注的另一大原因也在于医疗器械正迎来大并购时代。多个巨头之间都传出并购的消息。

今年的并购始于Stryker以近30亿美元收购Vocera Communications。近期还有多个并购消息传出,包括CGM企业Dexcom收购胰岛素泵企业Insulet。由于整个疫情期间更保守的消费习惯,医疗器械企业储存大量现金,进行并购交易。

同时,硅谷银行也在一份报告中预测2022年并购交易将保持活跃,因为各种各样的收购者在争夺顶级公司,而IPO数量将会放缓。

以强生为例,强生公司(Johnson & Johnson)仍在计划在2023年剥离其消费者健康业务,这引发了人们的猜测,即它可能希望收购一家医疗设备公司,以使其医疗技术业务的规模在收入规模上与药品相当。强生公司的高管在四月份的第一季度财报电话会议上承认,他们渴望收购拥有能够增强其医疗技术业务的技术的公司。

从波士顿科学的发展之路来看,并购的确是企业从小到做大做强的必经之路,但是并不是并购就一定能实现快速发展,跨赛道布局、与现有业务的协同、选择赛道都需要强大的并购能力才能做到。

对于国内企业来说,简单复制巨头并购的路线更行不通,但是并没有在具体的场景上,企业面对的具体问题上进行一个深入的剖析。从而容易使人得出医械企业从全国到全球,从一个点出发到研产销全能,从一个产品和领域到全产品线和全领域,似乎并购就是战无不胜的法宝。但我国医械企业与国际医械巨头,在发展环境、发展阶段、体量以及并购能力上均存在着显著的差异,因此一味复刻医械巨头的并购发展模式是行不通的。

参考资料:

华安证券冠脉支架系列报告

刻舟高危,场景求剑 ——全球医疗器械巨头并购之路再思考与现实借鉴——广证恒生

112亿收购 | 一年5次出手,波科启动业务扩张模式?

https://www.mddionline.com/news/boston-scientific-making-most-its-first-25-years

本文来自其他网站,不代表健我头条立场和观点,如若转载,请注明出处:https://news.jianwo.com/detail_39746.html如有版权问题,请联系客服配合您删除这篇文章。

-

0

-

参与讨论